内地客扎堆购买的储蓄险,给香港中小险企埋了一颗巨雷|钛媒体金融

“客户并不太堤防收益率究竟是7%照旧5%,最关注的是能弗成保本。”

近日,多位香港保障代理东谈主向钛媒体App回来了内地投资者的偏好变化:冉冉从2019年往时的重疾险转向储蓄型保障。

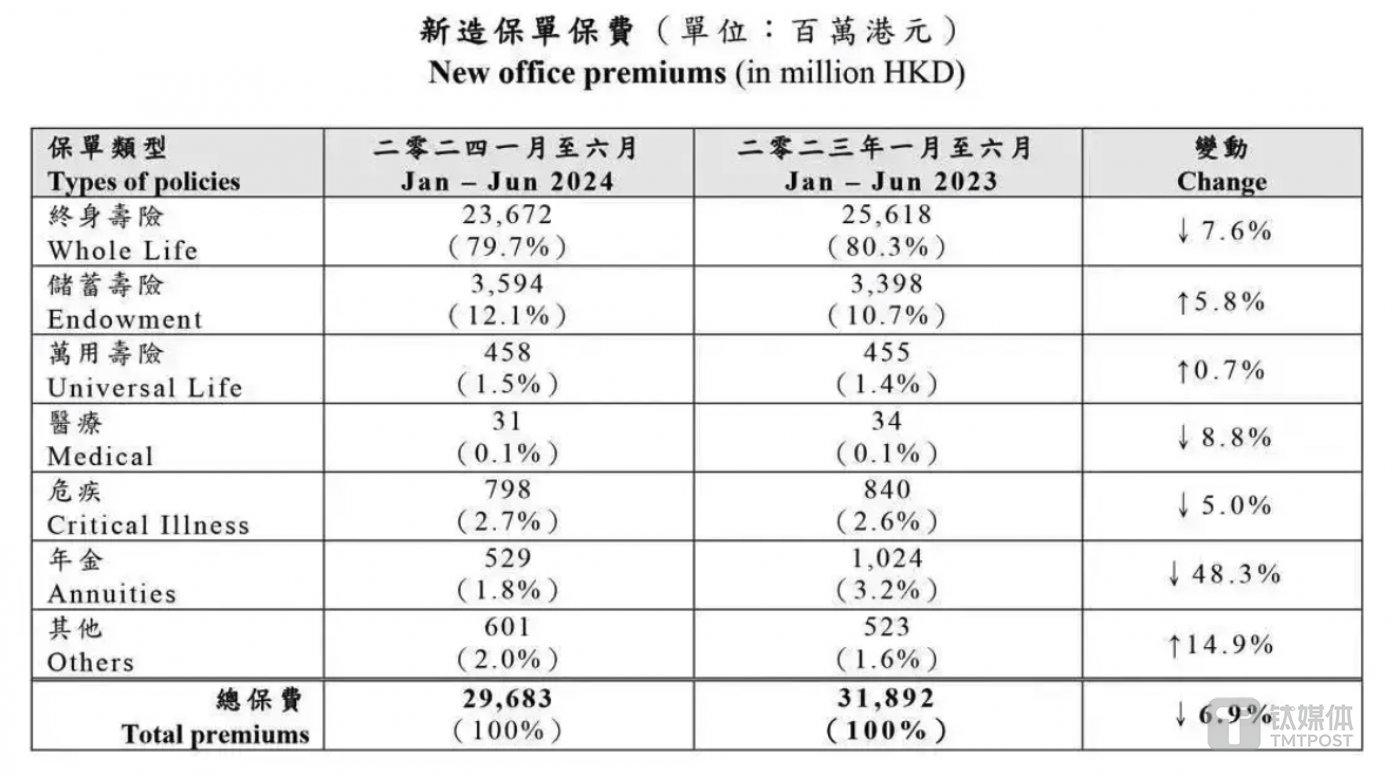

香港保监局日前知道的数据傲气,上半年内地访客购买个东谈主东谈主寿居品,新增保片面,终生寿险、危疾、储蓄寿险分手占比59.1%、29.4%、3.4%,新增保单保费方面,终生寿险、储蓄寿险、危疾分手占比79.7%、12.1%、2.7%。

终生寿险、储蓄寿险等具有昭彰储蓄属性的险种保费占比卓绝九成,展现出了内地住户浩荡的储蓄需求。长远,连年内地东谈主涌向香港购买保障,在一定进度上是内地冲破刚兑之后金钱避险的遴荐和代替。两地利率水位的各别成为资金流动的主要能源。

在这一布景下,多位业内东谈主士向钛媒体App指出,这一趋势会对香港的保障机构带来冲击,即天然保证利率很低(相通在1%以内),然而预期利率照旧很高(相通在6%-7%),在投资端国外商场所座波动很大的情况下,内地东谈主涌入买储蓄险,关于香港保障公司尤其是中小公司会带来异常大的挑战。

购买香港保障,主要为了储蓄

从数据来看,本年上半年内地赴港投保略有降温。

香港保监局公布的数据傲气,上半年源自内地访客的新增保单保费较昨年同期下落6.9%至297亿,占个东谈主业务总新造保单保费份额由31%裁汰至25.7%。

而这一降幅主要由于昨年二季度的高基数效应。

2023年一季度至四季度,内地访客新增保费分手为96亿元、223亿元、150亿元、121亿元。2023年全年,内地访客赴港投保的个东谈主东谈主寿居品新单保费约为590亿港元,同比飙升27倍,仅次于2016年创下的历史岑岭。

2024年,内地访客新增保费第一季度为156亿元,第二季度141亿元,上半年共计297亿元。按季度来看较为沉稳。

在合座商场中,上半年内地访客投保的保费,占据全港新单保费(1159亿港元)的25.7%,占比超四分之一。由此可见,内地访客对香港保障商场作念出了显耀的孝敬。

发盼望构性变化的是内地投资者关于保障居品类型的遴荐。

一位接近港险的商场分析东谈主士指出,香港保障不错纯粹分为两大类,一类是重疾,被称为危疾,另一类是知道,主淌若分成型的终生寿险。“在十年前重疾险保单数量曾占到港险的三分之二,保费一度占到百分之十几,但目下重疾险的保单数量唯有30%,保费占比也唯有3%傍边。”

从保单数量来看,终生寿险和储蓄险大幅增多

以2019年上半年为例,按新单保单数统计,内地访客购买重疾险的数量占比为58%,终生寿险占比33.4%。

重疾(危疾)的保费占比仅2.7%

按新单保费统计,终生寿险的保费孝敬最大,占比高达79.7%,储蓄险的保费孝敬占比12.1%,而重疾(危疾)则占比2.7%——仍以2019年同期作念对比,彼时重疾险排行第三,占比达11%。

储蓄险高收益,仅仅“看起来很好意思”

高收益是招引内地投资者投资储蓄险的主要原因。

利率下行大布景下,内地保障居品预定利率沿途走低。笔据监管条件,自9月1日起,新备案的平素型保障居品预定利率上限也曾降到了2.5%。

与内地同类型居品不同,香港储蓄类居品保底利率低、预期收益率高。有保障牙东谈主向钛媒体App示意,连年来港险的预期收益率基本在6.5%~7.2%之间波动,但保证利率很低,大多在1%以内。

上述东谈主士提到,能否达到预期收益主要受保障公司投资才略和全国经济场面影响,存在不细则性。此外,保单需要长久捏有,身手实现较高预期收益率。该位保障牙东谈主以某公司一款热点居品为例,如果只琢磨保底收益,保单需要近20年身手回本。在某些极点情况下,香港保障的收益以至可能低于活期入款。

香港保监局公布的各公司分成实现率(实质的分成/居品阐述书演示的预期分成)傲气,真实莫得一家公司能实现整个居品100%的红利实现率,相通在85%到90%之间。但也有一些公司的居品分成实现率波动巨大,比如保诚保障知道的2023年分成实现率,最低低至17%,最高至162%。

香港保监局在其官网例如领导:

一份分成保单的利益阐述文献预期10年后的总现款价值(包含保证及非保证利益)为10万元,但其中9万元口角保证利益。当投保东谈主10年后退保或保单期满,其可获发的总金额,有可能由1万元(即保证部分)至10万元或以上。投保东谈主阅读利益阐述文献时,应试虑我方能否收受这个波幅。

此外,香港保障商场环境与内地比拟还存在昭彰各别。

一位非银行业分析师示意,香港保障的奉告条件昭彰高于内地,即不仅局限于投保单所酌量的问题,其他任何影响保障东谈主是否承保大概是否增多费率的“蹙迫事实”均需实在奉告。如若弗成准确奉告,则容易在理赔时出现“扯皮”。而一朝出现纠纷,则需要本东谈主亲赴香港。同期,购买香港保障还必须琢磨资金相差境风险。

香港中小险企埋隐患

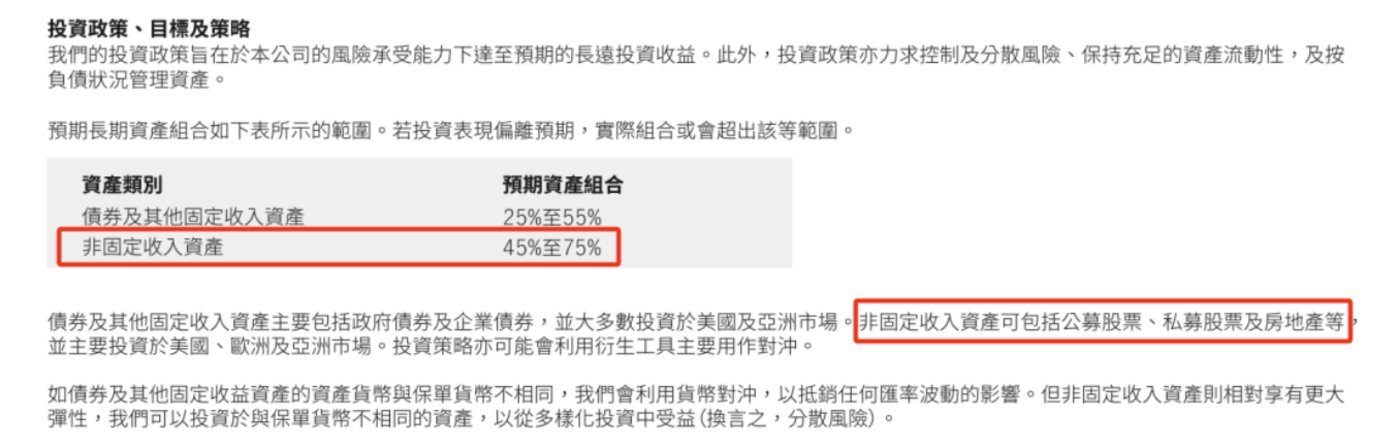

因循香港保障高收益的底层金钱,主淌若好意思股和好意思债。

在底层金钱方面,香港保障公司与内地保障公司存在巨大各别。在香港,保障公司投资倡导限制较少,不错将一半以上的保费收入投资股票,而况不错投资国外商场,包括好意思国、英国和亚太商场。

而在内地保障行业,知道险扫视隐敝风险,金钱成就以东谈主民币债券为主。笔据《保障资金期骗惩办暂行办法》,保障资金投资完了于银行入款、债券、股票、基金、不动产等渠谈,且投资于股票和股票型基金的权力类金钱比例,不得高于20%。

某香港分成险的投资战略

由此,香港保障公司的策画事迹与全国宏不雅经济场面径直关联。此前,收成于好意思联储此前的激进加息,香港保障公司纷繁锁定利率卓绝5%的好意思国10年期国债。加除外围成本商场捏续向好,香港保障公司一度实现“大跃进”。

曾有媒体引述肃穆香港保障商场的业内东谈主士称,股债双牛下,香港保障公司“莫得担忧、唯有容或”,是以在金钱端的支捏下,欠债端不错狂飙突进也可闲散革命。

但狂飙突进也在酝酿风险。伴跟着全国商场波动加重,一方面,保单收益率波动的可能性加大。更蹙迫的是,香港保障公司尤其是中小保障公司要靠近巨大策画压力。

一位香港保障公司高管向钛媒体App示意, 香港保障业天然往时以低保证利率著称,但连年来一些保障公司为了招引客户,推出了高收益的知道型保障居品,招引了普遍内地客户,“天然时势上保证利率唯有不到1%,但如果实质收益率长久只可‘贴着土地’,也会被花费者根除,因此,在投资端仍然需要尽可能去争得高收益。”

“保障公司需要在投资端争取高收益,以普及分成的完毕率。关联词由于商场环境的变化,这可能导致投资失败,以至耗损。”上述东谈主士示意,“现时也曾不是纳指、好意思元等皆在高冲的阶段了,保障公司在投资端会靠近瓶颈。”

另一位业内东谈主士则向钛媒体App抒发了近似的担忧,“普遍内地客户购买储蓄险后,保障公司为了确保能提供较高的预期陈述,可能需要调遣投资组合,需要在全国寻找更优质、陈述率更高的金钱。中小保障公司资金实力相对薄弱,更难以承受商场大幅波动带来的冲击,而况他们在专科投资团队上可能相对较弱,关于大限制调遣投资组合的粗俗才略有限。”

此外,上述东谈主士还提到,内地客户购买的香港储蓄险基本上皆是好意思元大概港币,汇率波动会影响保障公司的投资收益和赔付成本,“如果东谈主民币对相干外币汇率大幅波动,可能导致保障公司在金钱换算和赔付时靠近损失。中小保障公司可能短少灵验的汇率风险惩办期间和专科东谈主才,难以粗俗复杂的汇率风险。”

在他看来,储蓄险的热销在近两年才发生,目下香港中小保障公司的危急实质还未实在涌现,但“路遥知马力”。

一位非银行业分析师则以为,保障行业的中枢是风险惩办和精算,但在香港和内地商场,保障公司频频更扫视赚取利差,即通过投资赚取收益,而非传统的死差,即通过诡秘风险得回收益。“这种模式在一定进度上抵触了保障的初志,使得保障公司更像是投资机构而非风险惩办机构。”(本文首发于钛媒体APP,作家|蔡鹏程,剪辑|刘洋雪